Loi Lemoine : conditions d’application

La loi Lemoine est une loi française qui a permis de réformer le domaine de l’assurance emprunteur.

Promulguée le 28/02/2022 et mise en application le 1er Juin 2022, elle prend le relais sur l’amendement Bourquin (2018).

Cette loi comporte trois volets principaux :

- Résiliation et modification de son contrat d’assurance emprunteur : possible à tout moment de la vie du prêt et sans frais. Jusqu’alors, le changement d’assurance pouvait se faire seulement à date anniversaire de l’offre de prêt, en envoyant un recommandé 2 mois avant.

- Renforcement du Droit à l’oubli : Le droit à l’oubli était de 10 ans (ou 5 ans pour les cancers survenus avant 18 ans). Désormais, il est réduit à 5 ans pour toutes les personnes ayant eu un cancer ou une hépatite C, à partir de la date de fin du traitement et en l’absence de rechute.

- Suppression du questionnaire médical : pour un encours de prêt immobilier inférieur à 200 000€ par personne et si le prêt prend fin avant les 60 ans de l’assuré.

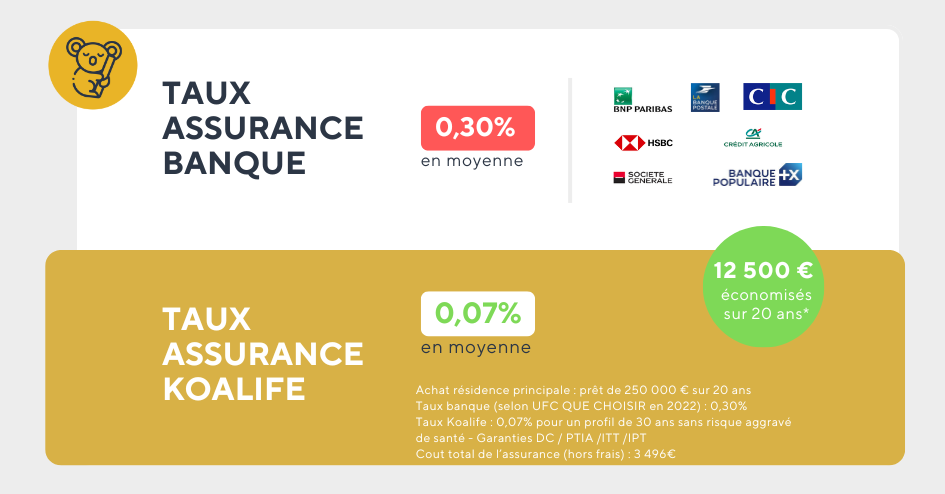

Cette loi vise à faciliter l’accès aux crédit immobilier et à mettre en concurrence un secteur jusqu’à présent détenu par un quasi-monopole bancaire.

La substitution d’assurance se déroule en 3 étapes :

1.L’assuré doit se mettre en recherche d’une nouvelle assurance emprunteur en respectant à minima les garanties et les quotités exigées par la banque au moment de l’octroi du prêt.

2. Une fois l’assurance trouvée et le dossier accepté par l’assureur, 3 documents sont à transmettre à votre banque :

- certificat d’assurance

- lettre de résiliation

- conditions générales du contrat

3. La banque enverra un avenant au prêt immobilier qui reprendra les nouvelles conditions d’assurance à signer après 10 jours de réflexion et avant 30 jours

Loi Lemoine : quels changements un an après ?

Suite à la sortie du rapport 2023 du Comité Consultatif du secteur financier (CCSF), nous pouvons dresser un premier bilan positif de la loi Lemoine, dans le secteur des assurances.

Quelques chiffres :

- Les demandes de substitution d’assurance emprunteur ont augmenté de 80 % entre 2021 et le premier trimestre 2023.

Cette démarche a été entamée de façon hétérogène entre les différentes CSP et a bénéficié plus largement aux profils aisés.

- Sur les 5 premiers mois de l’année 2023, la part de marché de la délégation d’assurance a augmenté de près de 4 %, « ce qui représente près de la moitié de la production annuelle de l’exercice 2021 » selon le rapport de la CCSF

- 72 % des crédits en portefeuille sont encore couverts par des contrats groupe bancaire au 1e semestre 2023.

Depuis la mise en place de la Loi Lemoine, nous pouvons constater que les banques ont affinés leurs contrats et mettent à disposition de façon plus automatique leurs propres contrats alternatifs, ce qui engendrent un coût moindre pour l’assuré.

Loi Lemoine et établissements bancaire : où en est-on ?

Malgré l’obligation d’indiquer dans toute proposition de crédit immobilier la possibilité de souscrire à une assurance emprunteur externe, certaines banques se montrent encore réticentes voire dissuasives sur cette option.

De ce fait les emprunteurs acceptent de souscrire à l’assurance groupe de la banque et la modifient dès que l’offre de prêt est éditée.

La suppression du questionnaire médical a également eu un impact tarifaire sur les contrats d’assurance sans sélection médicale, pouvant atteindre une majoration jusqu’à 25 % en comparaison à un contrat avec une sélection médicale. Ce premier bilan est très encourageant et laisse penser que les courtiers en assurance emprunteur ont encore de beaux jours devant eux, avant que les banques ne deviennent de féroces concurrents.